Ons nieuwe voorstel voor de miljonairstaks: twee procent op de rijkste één procent

De PVDA lanceert een volledig nieuw voorstel van miljonairstaks waarin de partij het vizier scherp stelt op de grote fortuinen van de rijkste één procent. De opbrengst wordt geschat op jaarlijks 8 miljard euro.

1. Concentratie van het vermogen bij de rijkste één procent

Journalist Ludwig Verduyn brengt al jarenlang de grote vermogens in kaart en stelt de ranglijst van De Rijkste Belgen op. In het jaar 2000 stond er slechts één familie van miljardairs op de lijst. Bij de start van de Vivaldi-regering in 2020 waren dat er al dertig. Vandaag hebben 41 families volgens de lijst een geschat vermogen van meer dan één miljard euro, wat samen goed is voor een totaal vermogen van meer dan honderd miljard euro.

Om de vermogensverdeling en het rendement van het nieuwe voorstel van miljonairstaks te berekenen, bouwen we voort op de methodologie die het Federaal Planbureau hanteert bij de berekening van de budgettaire impact van een belasting op grote vermogens, zoals beschreven in haar Working Paper van februari 2024.

We actualiseren deze gegevens op twee vlakken:

- ten eerste actualiseren we de gegevens op basis van de meest recente cijfers van de Nationale Bank over het totale nettovermogen van Belgische gezinnen, geschat op 2.852 miljard euro.

- ten tweede berekenen we de precieze verdeling van dit vermogen op basis van de methodologie van onderzoekers Apostel (HIVA - KU Leuven) en O’Neill (Sustainability Research Institute - University of Leeds). Zij vertrekken, net zoals het Planbureau, van de HFCS-gegevens, maar vullen die aan met informatie uit de lijst De Rijkste Belgen.

Dit is belangrijk omdat het herhaaldelijk is aangetoond dat enquêtegegevens, zoals die van de HFCS, het vermogen van de allerrijksten sterk onderschatten, aangezien zij niet geneigd zijn deel te nemen aan dergelijke enquêtes. Dit vormt natuurlijk een probleem bij het berekenen van het rendement van een miljonairstaks, aangezien onderzoek, onder meer van econoom Thomas Piketty, net aantoont dat juist deze top één procent van de rijksten de afgelopen decennia minder belasting hebben betaald en meer kapitaal hebben opgebouwd.

Om deze groep tóch in de statistieken op te nemen, is het gebruikelijk om enquête gegevens aan te vullen met informatie uit wat men ‘rich lists’ noemt. Zie bijvoorbeeld het werk van Prof. Vermeulen, hoofdeconoom bij de Europese Centrale Bank, die deze techniek meermaals heeft toegepast om de ‘dikke staart’ van de vermogensverdeling in te schatten. Op Europees niveau corrigeerde hij de vermogensverdeling aan de hand van de ‘Forbes miljardairslijst’. In België beschikken we over de ranglijst van ‘De Rijkste Belgen’ samengesteld door Ludwig Verduyn.

Door de HFCS-enquêtes te combineren met informatie uit de lijst ‘De Rijkste Belgen’ lijst, kwamen Apostel en O’Neill tot de vaststelling dat de top tien procent rijkste gezinnen in België zo’n 54,4% van het totale vermogen bezitten. Volgens hun schatting heeft de rijkste één procent een aandeel van 23,9% van het totale vermogen, wat ongeveer gelijk is aan het vermogen van de armste 74% van de gezinnen.

In 2024 publiceerde de Nationale Bank overigens ook een update van de vermogensverdeling. Zij gebruiken nieuwe macro-economische gegevens om de HFCS-gegevens aan te vullen. Hun conclusie is dat de rijkste tien procent ongeveer 55% van de rijkdom bezit, wat overeenkomt met de bevindingen van de studie van Apostel en O'Neill. Uit diezelfde studie bleek ook dat de vermogensongelijkheid groter was dan lange tijd werd aangenomen. Dit heeft onder meer te maken met de eerder genoemde onderschatting van het vermogen van de rijkste één procent. Het onderstreept het belang om de door het Planbureau gehanteerde HFCS-gegevens aan te vullen met cijfers die de vermogensongelijkheid gedetailleerder berekenen.

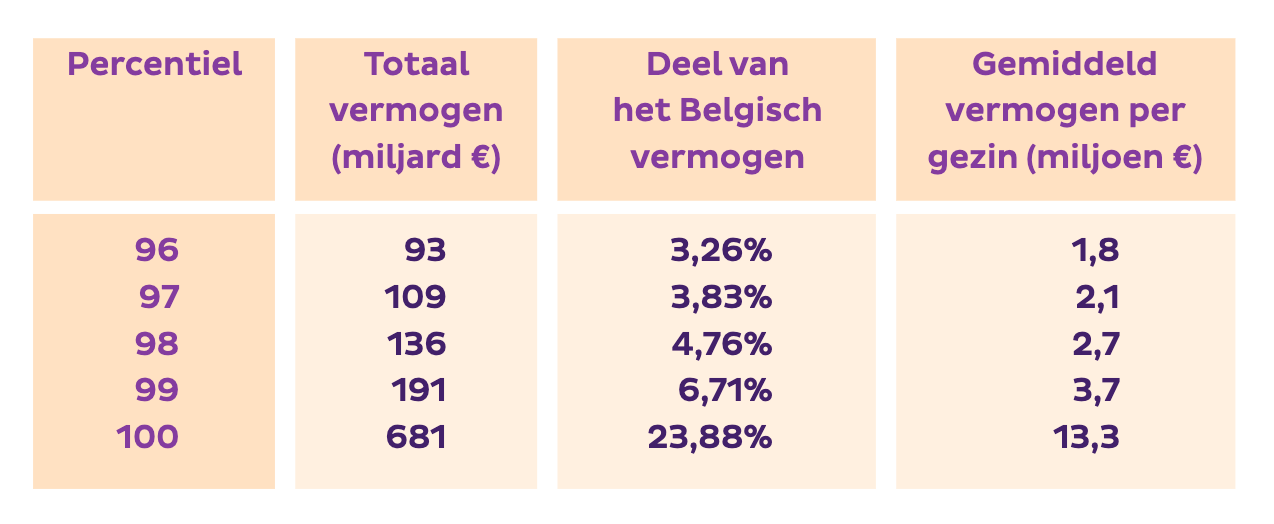

Dit resulteert in de volgende vermogensverdeling voor de vijf rijkste percentielen:

We constateren een duidelijke concentratie van vermogen bij het laatste percentiel. De rijkste één procent bezit 23,9% van het totale vermogen. Deze concentratie van rijkdom aan de top komt overeen met bevindingen uit onderzoek naar vermogensongelijkheid in andere Europese landen.

2. Volledig nieuw voorstel miljonairstaks: twee procent op de rijkste één procent

Belastbare grens

Het doel van het nieuwe voorstel is ervoor te zorgen dat de miljonairstaks hoofdzakelijk de één procent allerrijksten aanspreekt. In de huidige vermogensverdeling ligt de ondergrens van het honderdste percentiel, en dus de grens om bij de top één procent rijkste te horen, iets boven de 5 miljoen euro. (De studie van Apostel en O’Neill berekende deze grens op op 4,8 miljoen euro in 2017. Rekening houdend met inflatie en de stijging van het totale vermogen zoals berekend door de Nationale Bank schatten we de grens vandaag in op 5,7 miljoen euro).

In het nieuwe voorstel van miljonairstaks stellen we de drempel voor het belastbare vermogen vast op 5 miljoen euro. Met andere woorden, de belasting treft alleen vermogens die hoger zijn dan 5 miljoen euro en laat alle vermogens lager dan 5 miljoen euro ongemoeid.

Voor de berekening van het vermogen worden alle onroerende, roerende en financiële bezittingen opgeteld. Hierbij wordt het netto-actief in aanmerking genomen, wat betekent dat schulden worden afgetrokken van de bezittingen.

Belastingtarief

Voor het belastingtarief wordt een eenvoudige formule aangehouden:

- op netto vermogens tussen de 5 en de 10 miljoen euro wordt een belastingtarief van twee procent gehanteerd;

- op netto vermogens boven de 10 miljoen euro wordt het belastingtarief verhoogd naar drie procent.

3. Opbrengst: 8 miljard euro netto

Bruto opbrengst: 10,78 miljard euro

Om te berekenen hoe het vermogen binnen en tussen de verschillende percentielen verdeeld is, construeren we een lineaire verdeling tussen de percentielen, die het totaal vermogen binnen ieder percentiel constant houdt en de ondergrenswaarde van 5,7 miljoen van het honderdste percentiel respecteert. Merk op dat een lineaire verdeling de ongelijkheid binnen ieder percentiel onderschat ten opzichte van een machtswet (zoals de Pareto distributie).

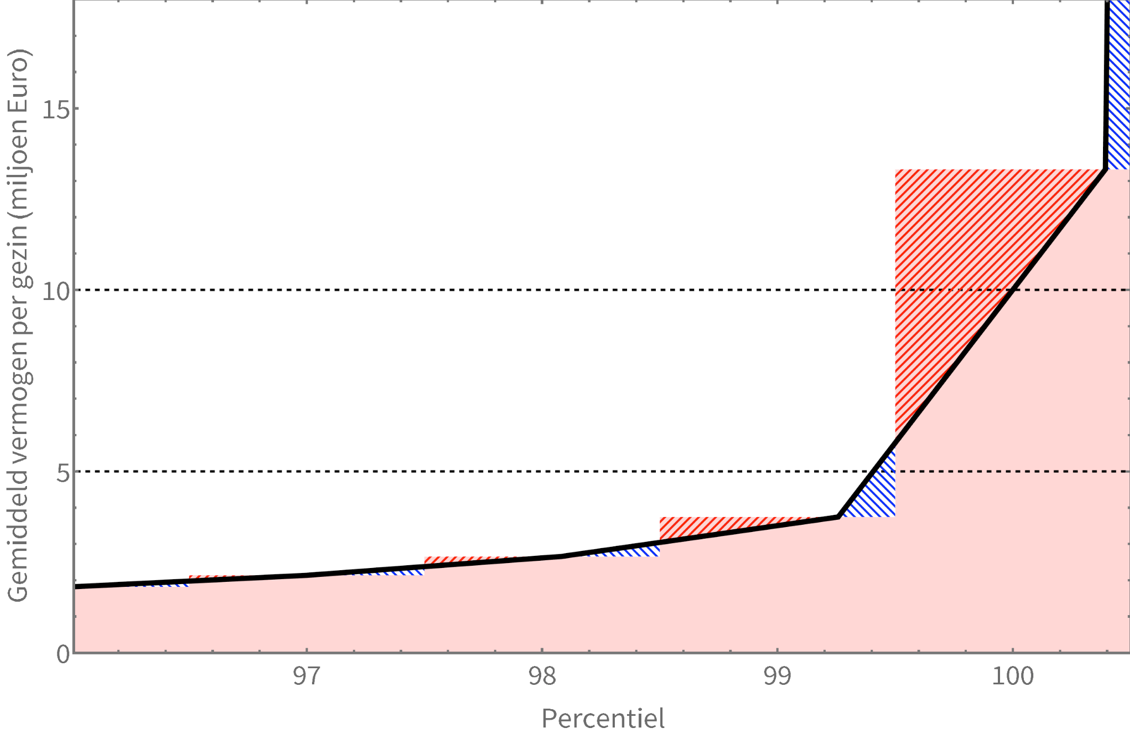

In bovenstaande figuur tonen de rode balken voor de vier hoogste percentielen de verdeling van het vermogen per gezin. De horizontale zwarte stippellijnen geven de grenswaarden voor 5 en 10 miljoen euro aan. De zwarte lineaire curve geeft de gebruikte vermogensverdeling aan. De rood en blauw gearceerde driehoeken geven aan welke delen van de originele verdeling door de lineaire benadering herschat worden. Binnen ieder percentiel compenseren beide driehoeken elkaar zodat het totale vermogen van het percentiel niet aangepast wordt.

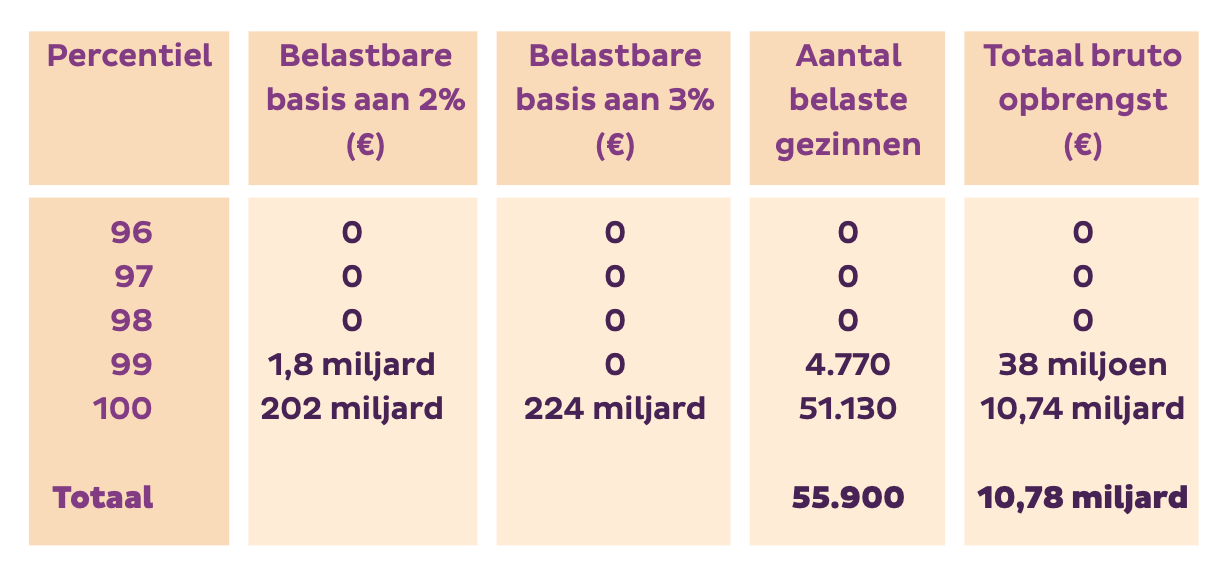

Gebaseerd op de lineaire vermogensverdeling vinden we volgende belastbare basis per percentiel:

We schatten de bruto opbrengst van het nieuwe voorstel van miljonairstaks op 10,78 miljard euro. Zoals te zien in bovenstaande tabel, komt deze opbrengst bijna uitsluitend uit het honderdste percentiel, de rijkste één procent, die samen 10,74 miljard euro bijdragen (99,7% van de totale bruto opbrengst). De bijdrage van het voorlaatste (99ste) percentiel is verwaarloosbaar (38 miljoen).

Netto opbrengst: 8 miljard euro

Om de netto-opbrengst van ons voorstel te berekenen, houden we rekening met een mogelijke reactie van belastingplichtigen op de invoering van de miljonairstaks. In lijn met schattingen van het Federaal Planbureau (zie hieronder) houden we (ruim) rekening met een potentieel verlies van 26%. In dit scenario komt de netto opbrengst op 8 miljard euro uit. Om dit verlies maximaal tegen te gaan, stellen we een reeks maatregelen voor, zoals een aparte cel ‘Grote Vermogens’ binnen de FOD Financiën die gerichte controles uitvoert op de aangiftes van de hoogste vermogens (zie hieronder voor meer info).

Belangrijk om te benadrukken is dat verschillende wetenschappelijke studies hebben vastgesteld dat de vaak genoemde kapitaalvlucht beperkt is. Bovendien betekent een zeer beperkte verhuizing van enkele miljonairs niet noodzakelijk dat de economische activiteit die hun rijkdom genereert, met hen mee verhuist.

- In de berekening van de budgettaire impact van een belasting op grote vermogens, onderzocht het Federaal Planbureau in februari 2024 mogelijke gedragsreacties van belastingplichtigen. Het Planbureau hield hierbij onder andere rekening met mogelijke kapitaalvlucht, maar beschouwt dit als “beperkt”:

“Een ander veelgehoord argument van de tegenstanders van de belasting is dat grote vermogens het land zullen verlaten. De migratie van belastingplichtigen die in de literatuur wordt gevonden, is echter beperkt en wijst eerder in de richting van migratie tussen de regio’s van een land” (Planbureau, p.3)

Het Planbureau was in haar studie ook bedacht op een mogelijke verhuis van miljonairs en hield rekening met de kans dat zij hun volledig vermogen niet zouden aangeven. Alles bij elkaar houdt het Planbureau bij een belasting op grote vermogens rekening met een verlies tussen 7% en 34%.

- Ook onderzoeksgroep Dulbea van de Université Libre de Bruxelles (ULB) onderzocht mogelijke kapitaalvlucht in geval van een vermogensbelasting, en concludeert dat “het schaarse bewijs wijst op een verwaarloosbaar effect van de internationale migratie in verhouding tot de gegenereerde inkomsten”. Het onderzoek baseert zich hiervoor op studies uit Denemarken, Zweden en Frankrijk.

Bijvoorbeeld: “In 2014 verlieten bijvoorbeeld slechts 780 belastingbetalers die onder de Franse ISF vielen het land op een totaal van 331.010 belastingbetalers. Dat is 0,23% van hen. En de belasting verhinderde niet dat er in datzelfde jaar 300 belastingbetalers terugkeerden.”

- Een recente studie (februari 2024) van het National Bureau of Economic Research hoe de allerrijksten reageren op een vermogensbelasting in Zweden en Denemarken, en stellen vast dat “the overall level of these migration flows is remarkably small, with annual net-migration rates below 0.01%”. Ze besluiten dat “our results suggest that trickle-down effects of tax-induced migration by the wealthy do exist, but that they are quantitatively small”.

4. De invoering van de miljonairstaks: perfect mogelijk

Ja, een miljonairstaks is perfect mogelijk. Ja, een miljonairstaks zou aanzienlijke opbrengsten opleveren, naar schatting zo'n 8 miljard euro in ons nieuwe voorstel. En nee, het kapitaal zal het land niet ontvluchten. Enkel een aantal praktische bezwaren staan de invoering van een miljonairstaks in de weg. Deze vereisen politieke maatregelen om ze aan te pakken.

Ons land heeft toch geen vermogenskadaster?

Sommigen werpen op dat België geen vermogenskadaster heeft. Eerst en vooral is een vermogenskadaster geen noodzakelijke voorwaarde voor de invoering van de miljonairstaks, of men moet er in ieder geval niet op wachten. Het is een zogenaamde 'aangiftebelasting': net als bij de impôt de solidarité sur la fortune in Frankrijk destijds, is het de belastingplichtige die het bedrag van zijn vermogen invult bij zijn belastingaangifte. Dat geldt overigens voor de meeste belastingen.

Wij zijn wel voorstander van een dergelijk vermogenskadaster, om de juistheid van de aangiften goed te kunnen controleren. Het goede nieuws is dat dit ook perfect mogelijk is en vooral een kwestie is om op politiek niveau te beslissen.

Al in 1996 publiceerden Jean-Marc Delporte en Alain Moreau van de Algemene belastingadministratie (een dienst van het toenmalige Ministerie van Financiën), een tekst met als titel L’impôt sur la fortune est-il réalisable en Belgique? Hun diagnose luidt dat “la tâche à réaliser n’est pas insurmontable, dans la mesure où l’on ne doit pas partir de zéro pour la majorité des éléments constitutifs du patrimoine”.(1)

Ook voormalig gouverneur van de Nationale Bank Luc Coene zei tien jaar geleden al dat een controle op de vermogens geen technisch probleem vormt: “Veel van die gegevens zoals immobiliën en financiële activa zijn nu al bekend bij diverse overheidsdiensten. Technisch gezien is het met de huidige IT niet moeilijk om die gegevens samen te brengen.”

Er zijn vandaag inderdaad al een hele reeks databanken beschikbaar die informatie bevatten over het vermogen van de Belgen:

- informatie over vastgoed staat in het Kadaster van de FOD Financiën;

- informatie over bankrekeningen is beschikbaar bij het Centraal Aanspreekpunt (de CAP) van de Nationale Bank;

- de fiscus beschikt over de informatie inzake effectenrekeningen;

- verzekeringsmaatschappijen beschikken over informatie over de waarde van verschillende luxegoederen zoals juwelen, luxewagens en jachten

- informatie over buitenlandse rekeningen en bezittingen wordt vandaag al aan de Belgische fiscus gemeld;

- en het UBO-register bevat informatie over de eigenaars van alle Belgische ondernemingen.

Onderzoeksgroep Dulbea legt in haar studie uit hoe bestaande databanken gebruikt kunnen worden om aangiftes na te gaan. De auteurs merken hierbij terecht op dat “de wet moet worden gewijzigd om de toegangsvoorwaarden te verruimen.” Het enige wat het verbinden van deze databanken in de weg staat is dus de politieke wil.

De Vivaldi-regering heeft geen concrete stappen ondernomen in die richting. Hoewel het regeerakkoord aangeeft dat er computeranalyses op deze databanken zouden volgen, is daar tot op heden niets van terechtgekomen. Dit toont aan dat ze het bankgeheim willen behouden. Terwijl de fiscus alles weet van gewone mensen - onze belastingaangifte is meestal al grotendeels ingevuld voordat we hem openen - kiest de Vivaldi-regering ervoor om de grootste vermogens af te schermen.

Ons voorstel:

- Om de belasting te kunnen innen, richten we Fortune-on-Web op. Op deze uitbreiding van Tax-on-Web kunnen multimiljonairs gegevens over hun vermogen aangeven.

- Om belastingontduiking en fraude tot een minimum te beperken, schaffen we het bankgeheim af en richten we binnen de overheidsdienst Financiën een cel “Grote Vermogens” op. Zij voeren gerichte controles uit van de aangiftes van de 60.000 rijkste gezinnen. Zo’n dienst is er in heel wat landen, maar in België nog altijd niet.

- Vandaag beschikken we over nog veel meer digitale gegevens en computertechnieken om de gegevens te analyseren. Door de databanken met elkaar te verbinden en in Fortune-on-Web het vermogen in kaart te brengen, komen we stap voor stap tot een vermogenskadaster. Daarmee zal het innen van de vermogensbelasting steeds vlotter gaan.

Publieke investeringen, met positieve economische effecten

Het Planbureau geeft aan dat de macro-economische effecten van een miljonairstaks mee in rekening moeten worden genomen. “De literatuur over de macro-economische effecten van de invoering van een NVB (netto vermogensbelasting) is schaars en levert soms tegenstrijdige resultaten op”, kunnen we hier echter over lezen in de conclusies van de studie. Dat maakt dat men bij simulaties telkens genoodzaakt zal zijn om te vertrekken van bepaalde hypotheses. In de conclusie vinden we alvast nog de verwijzing naar simulaties en een studie die uitgaan van een “zeer geringe” negatieve impact op het bbp.

Volgens ons hangt de macro-economische langetermijnimpact van de miljonairstaks in wezen af van wat men van plan is met de opbrengsten ervan. In de conclusies van de studie staat dat "een verhoging van deze belasting de netto kapitaalinkomsten verlaagt, waardoor particuliere investeringen worden ontmoedigd". We merken hierbij op dat een vermogensbelasting ook mogelijkheden biedt voor publieke investeringen. Dergelijke investeringen hebben doorgaans een positief economisch effect op de lange termijn.

Ons voorstel:

In ons voorstel, gaan we de miljarden die een vermogensbelasting opbrengt, niet beleggen in speculatieve goederen, in wapens of bedrijven die belasting ontduiken. We gebruiken de opbrengst voor publieke investeringen en om sociale noden in te lossen. Het kan bijvoorbeeld dienen als onderpand voor een investeringsbank die woningen isoleert en investeert in groene energie en openbaar vervoer.

5. De sterren staan gunstig voor een miljonairstaks

Peter Mertens (PVDA) lanceerde het voorstel van miljonairstaks voor het eerst in 2009 in zijn boek ‘Op mensenmaat’. Hij werkte het vervolgens uit tot een gedetailleerd wetsvoorstel. In 2015 verscheen ‘Miljonairstaks en zeven andere briljante ideeën om de samenleving te verbeteren’ waarin Mertens de belangrijkste drogredenen om de miljonairstaks in te voeren, weerlegt.

Het voorstel wint steeds meer bijval, zoals blijkt uit de steun van prominente stemmen als de economen Paul De Grauwe en Thomas Piketty.

- Zo stelt Paul De Grauwe dat hij “altijd een voorstander van een progressieve vermogensbelasting (is) geweest (...) De vermogens zijn bijzonder ongelijk en die ongelijkheid blijft voortdurend stijgen. We kunnen ons dat niet permitteren om het te laten toenemen, niet alleen op economisch, maar ook op politiek vlak. Sommige mensen hebben zo een grote vermogens dat ze een te grote invloed uitoefenen op de maatschappij en de politiek. Dat moeten we afromen”.

- De Franse econoom Thomas Piketty toont in zijn boek Kapitaal in de 21ste eeuw aan dat de rijkdom van de top één procent sneller groeit dan de economie en dat zonder ingrijpen de ongelijkheid zal blijven groeien. Hij pleit voor een vermogensbelasting om dat tegen te gaan.

Tot slot is ook het maatschappelijk draagvlak voor een miljonairstaks binnen de bevolking sterk, met steun van driekwart van de Vlamingen, zoals blijkt uit een recente peiling.

In veel landen is het debat over de (her-)invoering van een vermogensbelasting gaande.

- In Nederland pleit de ESB, de Nederlandse vereniging van economen, voor een “vermogensbelasting zonder compromis”.

- In het Verenigd Koninkrijk pleit de Wealth Tax Commission voor het overwegen van een vermogensbelasting.

- In de Verenigde Staten legden presidentskandidaten Bernie Sanders en Elizabeth Warren het voorstel op tafel.

- Ook in Frankrijk, dat nog tot 2018 een Impôt Spécial sur les Fortunes (ISF) had, gaan veel stemmen op om ze weer in te voeren. Onderzoek van France Stratégie wees uit dat de afschaffing ervan niet geleid heeft tot hogere investeringen of meer economische activiteit, maar tot een verhoging van de dividenden van Franse bedrijven naar hun aandeelhouders. En het Franse instituut voor de statistiek publiceerde gegevens waaruit blijkt dat de afschaffing van de ISF de ongelijkheid in Frankrijk heeft doen toenemen.

De neoliberale vloedgolf is aan het wegebben. Uit alle maatschappelijke hoeken klinkt de roep om de top één procent een eerlijke bijdrage te laten leveren. Het kan miljarden opleveren die we broodnodig hebben om te investeren in infrastructuur, sociaal beleid en publieke diensten.

1 Jean-Marc Delporte en Alain Moreau, L'impôt sur la fortune est-il réalisable en Belgique?, in Documentatieblad, Ministerie van Financiën, nr. 1, 1996, blz. 13-31.